公募基金再现“老鼠仓”,这次被罚没超过两千万!

近日,广西证监局公布一份行政处罚显示,时任大成基金信息技术部总监蒋卫强因利用未公开信息交易股票遭到处罚,被责令改正。此外没收违法所得575万元,并处以1725余万元罚款,罚没合计2301万元。更为严重的是,蒋将在10年内无法再进入市场。

此外,另一家百亿私募汐泰投资研究总监违法泄露信息亦遭处罚。

究竟该如何有效防范“老鼠仓”?一家信托机构人士表示,建议监管加大大数据查处“老鼠仓”、内幕交易等违法交易行为的力度。大数据分析是针对“老鼠仓”等违法交易行为的一种有效监管手段,大数据分析为同向交易行为的比对提供了直接的证据,有了大数据比对,“老鼠仓”无处遁形。

四年趋同交易获利575万元

作为信息技术部负责人,蒋卫强实施“老鼠仓”交易可谓“近水楼台先得月”。行政处罚决定书显示,蒋卫强对大成基金管理的组合账户投资交易未公开信息比较熟悉。

2017年5月17日至2021年4月22日期间,蒋卫强担任大成基金信息技术部总监职务,拥有大成基金恒生系统核心数据库账户权限。任职期间,蒋卫强利用该账户权限使用办公台式电脑提取查看大成基金所管理的3个组合账户的历史和实时交易数据,了解并熟知该未公开信息。

在获知相关交易数据情况下,蒋卫强使用“郭某珍”证券账户利用未公开信息进行股票交易。

“郭某珍”证券账户于2015年1月22日开立于中金财富证券深圳某营业部,由蒋卫强控制,证券账户内资金均为蒋卫强所有。

2017年5月17日至2021年4月22日期间,蒋卫强利用知悉的未公开信息,操作“郭某珍”证券账户与大成基金受托管理的上述3个组合账户趋同交易股票。

上述期间,“郭某珍”证券账户趋同交易股票245只,趋同交易成交金额为6.69亿元,趋同交易盈利575.29万元。

行政处罚决定书显示,上述违法事实,有相关系统操作日志、证券账户资料、银行账户资金流水、电脑和手机取证资料、基金公司相关文件、询问笔录等证据证明,足以认定。

广西证监局表示,蒋卫强的上述违法事实,交易金额大,持续时间长,情节严重,严重扰乱证券市场秩序。

应当事人蒋卫强的要求,广西证监局于10月21日举行了听证会,对其相关意见不予采纳。

广西证监局决定,对蒋卫强采取10年市场禁入措施。自决定宣布之日起,在禁入期间内,除不得继续在原机构从事证券业务,也不得在其他任何机构中从事证券业务或者担任上市公司、非上市公众公司董事、监事、高级管理人员职务。此外,广西证监局对蒋卫强责令改正,没收违法所得575.29万元,并处以1725.88万元罚款。

汐泰投资研究总监违法泄露信息 趋同交易者盈利719万

此外,在私募领域的一起“老鼠仓”事件亦于近期被公布。

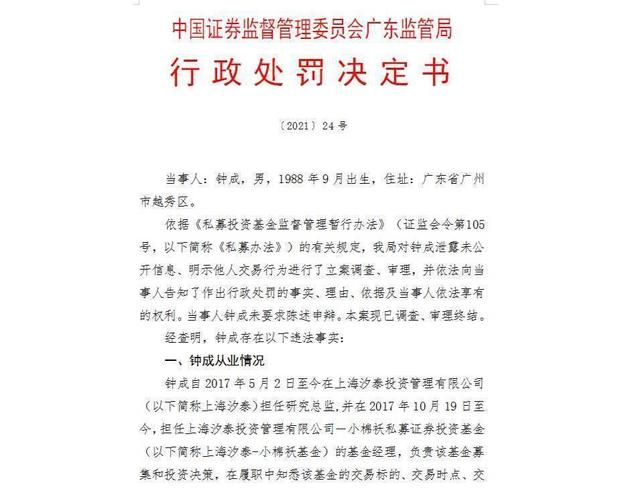

近日,中国证监会广东监管局网站公布的行政处罚决定书显示,广东证监局对汐泰投资研究总监钟成,在2018年12月7日至2019年8月6日期间泄露未公开信息、明示他人交易,致趋同交易者盈利719万的行为进行了立案调查、审理。

对此,汐泰投资发布了《致投资人情况说明》,表示该案已结,监管对钟成已予以警告,并处以3万元罚款。

“公司将按照有关规定对钟成给予严肃处理,杜绝类似事件发生。钟成诚恳接受该行政处罚决定,积极配合改正,并已缴纳相关款项。针对持有钟成所管理的产品的投资者,如有赎回需求请联系我司的销售人员,将安排投资者进行赎回。 ”汐泰投资如是回应。

“老鼠仓”频发,大数据是有效监管手段

与“老鼠仓”相似的“内幕交易”遭罚也时有发生。近日,北京证监局公布的一则行政处罚决定书显示,董玮内幕交易合众思壮股票,被北京证监局责令依法处理非法持有的证券,没收违法所得470.35万元,并处以940.70万元罚款,共计罚没1411.05万元。董玮是时任合众思壮财务总监的“好朋友”。

北京证监局近期公布的另一则行政处罚决定书显示,北京证监局对时任太极股份战略发展中心总经理孙国锋内幕交易太极股份股票案进行了立案调查、审理,决定对孙国锋处以10万元罚款。

值得一提的是,孙国锋在内幕信息敏感期内共计卖出“太极股份”6万股,成交金额193.7万元,亏损18,696.6元,未能通过内幕交易规避亏损。

去年“老鼠仓”处罚较多,2020年共有8张“老鼠仓”罚单,包括银华基金明星基金经理周可彦和南方基金风险管理部职员方华均因“老鼠仓”被罚,分别被罚没242.08万元、67.53万元。

2020年“老鼠仓”较大的案件是知名基金经理刘芳洁的案件。刘芳洁在担任易方达科翔、易方达消费、易方达价值基金经理期间,刘芳洁从2009年开始就开始操作“老鼠仓”,利用他掌握的基金交易信息,操作亲友账户跟仓交易,赚了249.72万元;后到万家基金后,又换了账户继续操作“老鼠仓”, 赚了50.54万元。

到了私募上海盈象资管担任基金经理后,刘芳洁跟仓买入金额达3.35亿元,赚了884.59万元。由于前面的“老鼠仓”行为已经过了行政处罚时效,最后证监会没收了刘芳洁在私募期间操作“老鼠仓”违法所得884.59万元,并处以2653.77万元的罚款,合计罚没3538万元,同时罚刘芳洁终身市场禁入。

银华基金明星基金经理周可彦“老鼠仓”案也曾引起市场轰动,周可彦2013年8月加入银华基金,周可彦在担任“银华富裕基金”基金经理期间,把他掌握的“银华富裕基金”未公开交易信息提供给她妻子进行操作,先于、同期或稍晚于“银华富裕基金”账户趋同交易股票95只,共赚了121万,最后被证监会罚没242.08 万,证券市场禁入5年。

如何对“老鼠仓”防患于未然,又如何杜绝“鼠患”?

一家券商人士表示,科学技术发展迅速,针对发现难、取证难的“老鼠仓”,监管层可运用大数据等手段加大查处力度。基金行业要做好从业人员自律管理,自律约束从业人员的执业行为。

“大数据分析是针对老鼠仓等违法交易行为的一种有效监管手段,大数据分析对同向交易行为的比对提供了直接的证据,有了大数据比对,老鼠仓无处遁形。资本市场从业者要有敬畏之心,不要做损害公司、损害投资人的交易行为。只有不做违法违规交易,大数据监管才无用武之地。”中航信托宏观策略总监吴照银如是说。